退職所得に対する住民税について

退職所得に対する市民税・県民税について

退職所得に対する個人の市民税及び県民税については、所得税と同様に、他の所得と区分して退職手当等の支払われる際に支払者が税額を計算し、退職手当等の支払金額からその税額を差し引いて、市民税と県民税をあわせて納入することとされております。

他の所得と区分して課税される退職所得に対する個人住民税を「分離課税に係る所得割」といいます。

1 課税する市町村と納税義務者

(1)その年の1月1日現在の住所地の市町村が課税

分離課税に係る所得割を課税する都道府県及び市町村は、退職手当等の支払いを受ける人のその退職手当等の支払いを受けるべき日(通常は、退職した日)の属する年の1月1日現在における住所の所在する市町村です。

(例)Aさんが令和4年10月31日に退職した場合、Aさんの令和4年1月1日現在の住所の所在する市町村が分離課税に係る所得割の課税をすることになります。

そして、分離課税に係る所得割の納税義務者は、市町村内に住所を有する人のうち、退職手当等の支払いを受ける人です。

(2)分離課税に係る所得割が課税されない人

退職手当等の支払いを受ける人が、次に掲げる人であるときは分離課税に係る所得割は課税されません。

- ア その属する年の1月1日現在において生活保護法の規定による生活扶助を受けている人

- イ その属する年の1月1日現在において国内に住所を有しない人

- ウ 退職手当等の収入金額が退職所得控除額より少ない人

なお、死亡により支払われる退職手当等に対しては相続税法の規定により、相続税の課税対象となりますので住民税は課税されません。

2 分離課税に係る所得割の課税標準

分離課税に係る所得割の課税標準は、その年中の退職所得の金額です。したがって、同一年中に2以上の退職手当等の支払いを受ける場合は、これらの合計額について算定される退職所得の金額です。

(1)退職所得金額の計算

1. 退職所得の金額

退職所得の金額は、所得税法第30条第2項に規定する退職所得の金額の計算の例により、次の算式によって計算します。(1,000円未満の端数切捨て)

勤続年数5年以下の役員等に支払われる退職手当等

課税退職所得金額=退職手当等の金額-退職所得控除額

勤続年数5年以下の役員等以外の方に支払われる退職手当等

- 退職手当等の金額から退職所得控除額を控除した後の金額が300万円以下の場合

課税退職所得金額=(退職手当等の金額-退職所得控除額)×2分の1 - 退職手当等の金額から退職所得控除額を控除した後の金額が300万円を超える場合

課税退職所得金額=150万円+退職手当等の金額-(300万円+退職所得控除額)

上記以外の方に対して支払われる退職手当等

課税退職所得金額=(退職手当等の金額-退職所得控除額)×2分の1

2. 退職所得控除額の計算

退職所得控除額は、分離課税に係る所得割を徴収すべき退職手当等を支払うべきことが確定した時の状況により、所得税法第30条第3項及び第4項の規定の例により、勤続年数に応じて、次の算式によって計算した金額です。

(ア) 勤続年数が20年以下の場合

40万円×勤続年数(80万円に満たないときは、80万円)

(イ) 勤続年数が20年を超える場合

800万円+70万円×(勤続年数-20年)

備考

なお、退職手当等の支払いを受ける者が在職中に障害者に該当することとなったことにより退職した場合には、上記イ又はロの金額に100万円を加算した金額が控除されることになります。

3. 勤続年数の計算

勤続年数は、所得税法施行令第69条及び第70条の規定の例によって計算します。したがって、所得税の場合と同様に、雇主が退職手当等を計算するときに基礎とした年数がその勤続期間の一部である場合又は勤続期間に一定の率を乗じて換算したものである場合であっても、その計算の基礎となった年数にかかわらず、引き続き勤務した実際の勤続期間にしたがって計算します。

(2)分離課税に係る所得割の課税標準額(=退職所得の金額)

(1)で記載したとおり、退職所得の金額は所得税法の規定にしたがって計算されます。したがって、分離課税に係る所得割の課税標準額は所得税と同額になりますから、分離課税に係る所得割のために課税標準額の計算をする必要はありません。

なお、分離課税に係る所得割については、基礎控除や配偶者控除、扶養控除等の所得控除はありません。

3 特別徴収すべき税額の計算方法

分離課税に係る所得割の税額は、退職所得の金額に、税率(市町村民税は、6%、道府県民税は、4%)を適用して計算します。

平成25年1月1日以降の退職所得に係る所得割について、その所得割の額からその10分の1に相当する金額を控除する措置が廃止されています。

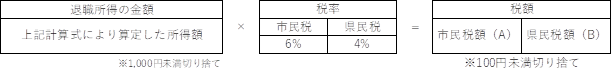

計算方法

上記計算式により算定された所得額(1000円未満切捨て)×(市民税6%、県民税4%)=(市民税額、県民税額)

具体例

令和4年1月4日退職、勤続年数25年、退職手当14,223,632円の場合の住民税額の計算

1 退職所得控除額の計算

8,000,000円+700,000円×(25年-20年)=11,500,000円

2 退職所得の計算

14,223,632円-11,500,000円=2,723,632円×1/2=1,361,000円(1000円未満の端数切り捨て)

3 退職所得に係る所得割額

- 市民税額 1,361,000円 × 6% = 81,600円(100円未満の端数切り捨て)

- 県民税額 1,361,000円 × 4% = 54,400円(100円未満の端数切り捨て)

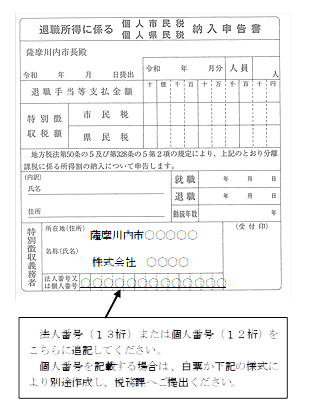

「退職所得に係る個人市民税・個人県民税納入申告書」の記載事項の追加について

マイナンバー制度(社会保障・税番号制度)の開始に伴い、平成28年1月1日以降に「退職所得に係る個人市民税・個人県民税納入申告書」(以下納入申告書という)を提出する際に、法人番号(法人等の場合)または個人番号(個人事業主)の記載が必要になりました。

この納入申告書は、「特別徴収の個人市民税・個人県民税の納入書」(以下納入書という)の裏面に様式がありますので、以下の記載例を参考にご記入ください。

法人等の場合

法人番号を納入申告書の特別徴収義務者欄に記載の上、従来どおり金融機関にご提出ください。

個人事業主の方の場合

法人番号をお持ちでない個人事業主の方につきましては、納入書裏面の納入申告書は使用せず、納入書表面のみに納入金額等を記載したものを金融機関にご提出ください。

また、納入申告書については、予備として送付している白票の納入書裏面の納入申告書または以下に掲載の「退職所得に係る市民税・県民贅納入申告書」に別途記載の上、税務課にご提出ください。

金融機関等は個人番号を取り扱うことができないため、事業主の方が金融機関と市に対してそれぞれ提出していただくことになります。

番号の記載例

法人番号(13桁)または個人番号(12桁)を特別徴収取扱義務者の記載欄に記入してください。個人番号(12桁)を記載する場合は、白票か下記の様式により別途作成し、税務課へご提出ください。

メニューを閉じる

メニューを閉じる

更新日:2023年03月27日